(02)2299-1566

財稅新聞

[ 2021-10-26 ]

字體大小調整

公司短報輕微 仍可盈虧互抵

收藏

列印

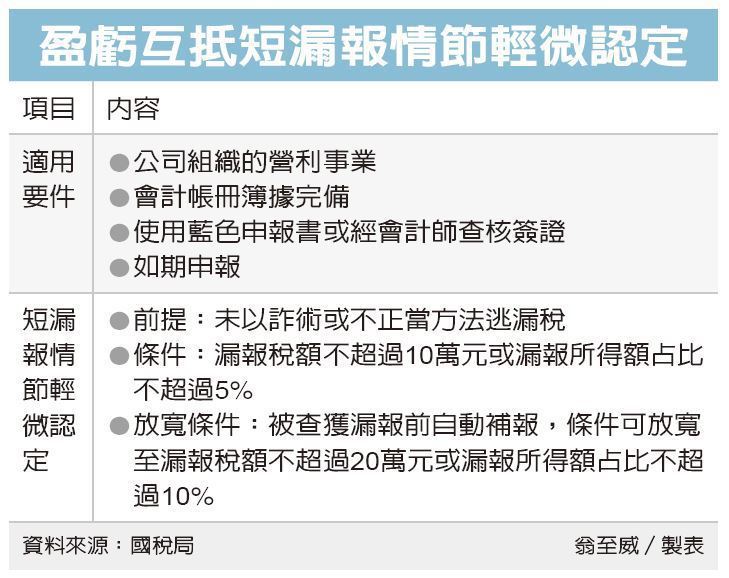

營利事業所得稅制中設有「盈虧互抵」機制,財政部台北國稅局表示,若公司短漏報所得情節輕微,仍可適用盈虧互抵。所謂「輕微」,是指短漏報稅額不超過10萬元或短漏報所得額占全年所得或虧損比率不超過5%。

台北國稅局表示,考量企業永續經營及課稅能力的正確衡量,所得稅法第39條第1項提供盈虧互抵機制。依規定,符合四大要件的企業可適用盈虧互抵,包括應為公司組織的營利事業、符合會計帳冊簿據完備、虧損及申報扣除年度均使用藍色申報書或經會計師查核簽證、須如期申報,可將前十年核定虧損,從年度純益額中扣除後再課稅。

其中,公司若有短漏報所得,就難以認定屬會計帳冊簿據完備,原則上不符合這項要件將無法適用盈虧互抵,不過考量部分短漏報情形輕微,且並未透過詐術或不正當方法逃漏稅者,仍可適用盈虧互抵。

國稅局表示,依規定,可認定為情節輕微者,要從申報扣除年度或虧損年度兩方面來檢視。

如果是申報扣除年度有漏報,被查到的短漏稅額不超過10萬元,或短漏報所得占全年所得比率不超過5%,則可視為情節輕微。

若為虧損年度有漏報,則當年度漏報稅額不超過10萬元或短漏報所得占全年核定虧損金額的比率不超過5%,也一樣是情節輕微。

此外如果在被查到之前,公司已自動補報,則短漏報情節輕微的認定標準,還可以再加倍,也就是提高到漏報稅額不超過20萬元、漏報所得占比不超過10%。

國稅局舉例,甲公司109年度營所稅結算申報經會計師查核簽證,申報全年所得額1,400萬元,扣除前十年虧損扣除額300萬元,申報課稅所得額為1,100萬元。

國稅局檢視甲公司是否符合盈虧互抵要件,甲公司在109年度營所稅申報中漏報課稅所得額60萬元,短漏稅額12萬元,雖然超過10萬元,但短漏報課稅所得占全年所得占比約4.11%(60萬元÷1,460萬元),仍符合情節輕微的標準,且過往虧損年度沒有短漏報情況,因此仍可適用盈虧互抵。

資料來源:經濟日報 2021.10.26

【記者翁至威/台北報導】

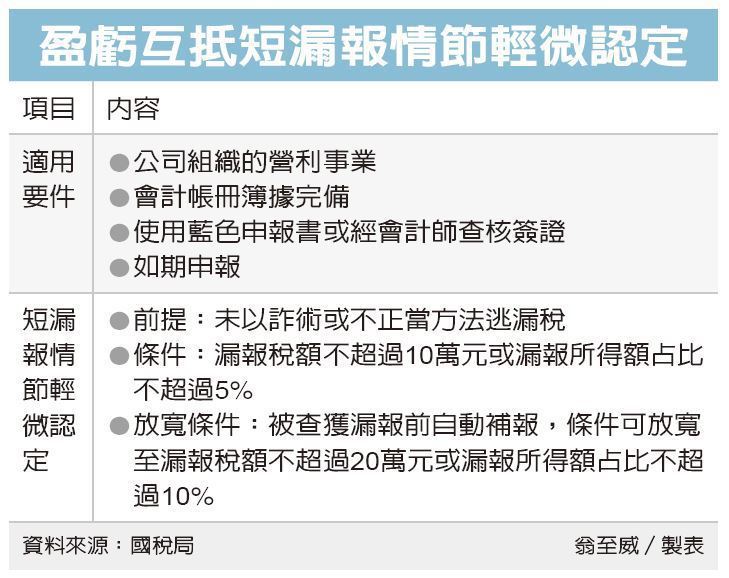

台北國稅局表示,考量企業永續經營及課稅能力的正確衡量,所得稅法第39條第1項提供盈虧互抵機制。依規定,符合四大要件的企業可適用盈虧互抵,包括應為公司組織的營利事業、符合會計帳冊簿據完備、虧損及申報扣除年度均使用藍色申報書或經會計師查核簽證、須如期申報,可將前十年核定虧損,從年度純益額中扣除後再課稅。

其中,公司若有短漏報所得,就難以認定屬會計帳冊簿據完備,原則上不符合這項要件將無法適用盈虧互抵,不過考量部分短漏報情形輕微,且並未透過詐術或不正當方法逃漏稅者,仍可適用盈虧互抵。

國稅局表示,依規定,可認定為情節輕微者,要從申報扣除年度或虧損年度兩方面來檢視。

如果是申報扣除年度有漏報,被查到的短漏稅額不超過10萬元,或短漏報所得占全年所得比率不超過5%,則可視為情節輕微。

若為虧損年度有漏報,則當年度漏報稅額不超過10萬元或短漏報所得占全年核定虧損金額的比率不超過5%,也一樣是情節輕微。

此外如果在被查到之前,公司已自動補報,則短漏報情節輕微的認定標準,還可以再加倍,也就是提高到漏報稅額不超過20萬元、漏報所得占比不超過10%。

國稅局舉例,甲公司109年度營所稅結算申報經會計師查核簽證,申報全年所得額1,400萬元,扣除前十年虧損扣除額300萬元,申報課稅所得額為1,100萬元。

國稅局檢視甲公司是否符合盈虧互抵要件,甲公司在109年度營所稅申報中漏報課稅所得額60萬元,短漏稅額12萬元,雖然超過10萬元,但短漏報課稅所得占全年所得占比約4.11%(60萬元÷1,460萬元),仍符合情節輕微的標準,且過往虧損年度沒有短漏報情況,因此仍可適用盈虧互抵。

資料來源:經濟日報 2021.10.26

【記者翁至威/台北報導】