(02)2299-1566

財稅新聞

[ 2021-03-16 ]

字體大小調整

剩餘財產分配 二情況不計入

收藏

列印

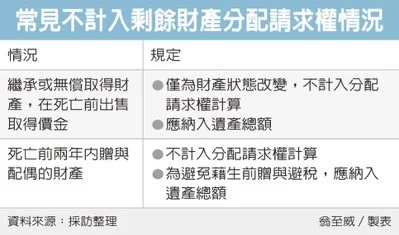

國稅局提醒,民眾主張民法中的「剩餘財產分配請求權」,應留意財產計算範圍,有兩種常見情況不計入計算,第一是繼承或無償取得財產,在死亡前出售取得價金,且這筆價金明顯獨立,並未混用;第二種則是死亡前兩年內贈與配偶的財產。

不過這兩種情況雖都不計入分配請求權範圍,但都應併入遺產申報遺產稅,提醒民眾留意。

財政部中區國稅局表示,法定財產制夫妻一方死亡,生存配偶可依民法1030條之1規定,行使剩餘財產差額分配請求權。

不過若其中因繼承或其他無償取得的不動產,在死亡前出售所取得的價金,其僅為財產狀態變更,不計入剩餘財產差額分配請求權的計算範圍。

國稅局舉例,甲君2020年1月死亡,在死亡前的2019年8月出售一筆土地取得價金3,000萬元,皆存在銀行帳戶中未動支,並列報為被繼承人的遺產,甲君配偶行使剩餘財產差額分配請求權時,這筆3,000萬元財產就不能列在分配請求權扣除額中。

官員表示,前述案例中,價金存在銀行未動支,可明顯區分是生前出售土地所得,實務上也許無法明顯區分,此時民眾也可與國稅局討論合理的計算方式。

此外另一種情形是被繼承人死亡前兩年內,贈與給配偶的財產,財政部台北國稅局表示,夫妻相互贈與的財產免課贈與稅,若在贈與後兩年死亡,被繼承人在死亡前兩年贈與配偶的財產,應併入遺產課稅,但不計入配偶剩餘財產差額分配請求權範圍。

台北國稅局舉例,乙君2020年2月間死亡,遺留財產1.2億元,而他在生前兩年內贈與配偶2,000萬元,配偶本身有存款1,000萬元。依此案例,乙君的遺產總額為遺留財產加上生前贈與,合計1.4億元;至於分配請求權金額,則不含生前贈與,是以遺留財產減掉配偶存款後平分,也就是5,500萬元。

國稅局表示,遺產稅是採自行申報制,納稅義務人申報遺產稅時,應注意被繼承人生前是否有申報贈與及其他財產變動。

資料來源:經濟日報 2021.03.16

【記者翁至威/台北報導】

不過這兩種情況雖都不計入分配請求權範圍,但都應併入遺產申報遺產稅,提醒民眾留意。

財政部中區國稅局表示,法定財產制夫妻一方死亡,生存配偶可依民法1030條之1規定,行使剩餘財產差額分配請求權。

不過若其中因繼承或其他無償取得的不動產,在死亡前出售所取得的價金,其僅為財產狀態變更,不計入剩餘財產差額分配請求權的計算範圍。

國稅局舉例,甲君2020年1月死亡,在死亡前的2019年8月出售一筆土地取得價金3,000萬元,皆存在銀行帳戶中未動支,並列報為被繼承人的遺產,甲君配偶行使剩餘財產差額分配請求權時,這筆3,000萬元財產就不能列在分配請求權扣除額中。

官員表示,前述案例中,價金存在銀行未動支,可明顯區分是生前出售土地所得,實務上也許無法明顯區分,此時民眾也可與國稅局討論合理的計算方式。

此外另一種情形是被繼承人死亡前兩年內,贈與給配偶的財產,財政部台北國稅局表示,夫妻相互贈與的財產免課贈與稅,若在贈與後兩年死亡,被繼承人在死亡前兩年贈與配偶的財產,應併入遺產課稅,但不計入配偶剩餘財產差額分配請求權範圍。

台北國稅局舉例,乙君2020年2月間死亡,遺留財產1.2億元,而他在生前兩年內贈與配偶2,000萬元,配偶本身有存款1,000萬元。依此案例,乙君的遺產總額為遺留財產加上生前贈與,合計1.4億元;至於分配請求權金額,則不含生前贈與,是以遺留財產減掉配偶存款後平分,也就是5,500萬元。

國稅局表示,遺產稅是採自行申報制,納稅義務人申報遺產稅時,應注意被繼承人生前是否有申報贈與及其他財產變動。

資料來源:經濟日報 2021.03.16

【記者翁至威/台北報導】